京都府と市町村の企業立地優遇制度

京都府の優遇制度

京都府への企業立地をサポートする様々な優遇制度を設けております。京都府内での事業展開に是非ご活用ください。(※適用をご検討の際には、必ず事前にご相談ください。)

府内市町村の優遇制度

京都産業立地戦略21特別対策事業費補助金(設備投資や雇用に対する補助)

京都府または市町村の誘致を受けて、府内に新たに立地する場合や、府内の既存工場等を増設する場合、設備投資や新規府内常用雇用に対して補助金を交付します。

※既に工事契約や工事着工をされている場合などにおいては制度利用が出来ませんので、立地決定される前に、必ず京都府または地元市町村へお問い合わせください。

基本要件

京都府又は市町村の誘致を受けた事業所であること。

適用期間

令和9年3月31日までに、京都府から補助対象事業所としての指定を受けたもので、操業開始の日が属する年度を含む5年度間

適用要件・交付内容等

①ものづくり産業等(製造業、自然科学研究所、情報関連産業、植物工場等)の事業所の立地の場合

<補助対象業種及び投資規模要件>

| 補助対象業種 | 補助対象要件 | |||

|---|---|---|---|---|

| 用地等面積 | 投下固定資産額等 (土地取得費除く) |

府内常用雇用者数 (※1) |

||

| 製造業等 ※製造業類似産業 (植物工場等)も含む |

工 場 | 3,000㎡かつ3億円かつ5人

【種まき型支援】

京都の特性を活かした企業等の立地にあっては、用地等面積1,000㎡ (例:府内産の農産物を利用した食品製造業等) |

||

| 増設の場合 | 建物延べ床3,000㎡増かつ3億円かつ5人増(※2) | |||

| 本 社 | (1,000㎡又は1億円)かつ5人 | |||

| 増設の場合 | (建物延べ床1,000㎡増 又は 1億円)かつ5人増(※2) | |||

| 自然科学研究所 | (1,000㎡又は1億円)かつ5人 | |||

| 増設の場合 | (建物延べ床1,000㎡増かつ1億円)かつ5人増(※2) | |||

| 情報関連産業(コールセンターは除く) | (1,000㎡又は5,000万円)かつ5人 | |||

| 増設の場合 | 建物延べ床1,000㎡増かつ5,000万円かつ5人増(※2) | |||

- (※1)府内に住所を有し、かつ雇用保険の被保険者である直接雇用者を言います。

- (※2)府内他施設からの異動者を除いた数となります。

- (注)府内で事業所を移転・集約する場合は、別途要件がありますのでお問い合わせください。

※府内の既存敷地内での増設の場合は、さらに下記のいずれかの要件を満たす必要があります。

| 現在の工場等が | (1) 敷地面積30,000㎡以上 |

| (2) 従業員200人以上 | |

| (3) 製造品出荷額50億円以上 | |

| 京都府内本社企業等の場合 | (4) 直近決算期売上高100億円以上 |

<補助率等>

- ○事業所設置促進補助金(設備投資に対する補助金):投下固定資産額等(土地取得費除く)× 10%(※1)

- ○就業環境整備促進補助金(働きやすい職場の環境整備に関する設備に対する補助金):投下固定資産額等(※2)備品 × 50%

- ○府内常用雇用促進補助金(新規府内常用雇用に対する補助金):新規府内常用雇用者数(※3)× 単価(※4)

- (※1)京都市地域に立地される場合は、上記の補助率が2%又は5%になります。

- (※2)事業所設置促進補助金との併給は不可。

- (※3)府内常用雇用者のうち府内他施設からの異動者を除いた者を新規府内常用雇用者といいます。

- (※4)障害者:50万円、正規雇用者:40万円、その他:10万円(京都市地域に立地される場合はそれぞれ0.5倍になります。)

<交付限度額>

| 事業所設置促進補助金 | 府内常用雇用促進補助金 | 就業環境整備促進補助金 | ||

|---|---|---|---|---|

| 府内常用雇用者数(※1) | 認定 有無(※2) |

限度額(※4~7) | ||

| 5~19人の場合 | 無 | 0.5億円 | 8億円 | 300万円 |

| 有 | 1億円 | |||

| 20~49人の場合 | 無 | 0.75億円 | ||

| 有 | 1.5億円 | |||

| 50人~の場合(※3) | 無 | 1.5億円 | ||

| 有 | 3億円 | |||

- (※1)府内常用雇用者数について、期間を定めて雇用されている者については、雇用期間が1年を超えた日以降において人数にカウントします。

- (※2)働きやすい職場づくりに関する認定であり、くるみん認定・もにす認定・えるぼし認定・京都モデルワークライフバランス認証・京都はあとふる認証のいずれかを取得。

- (※3)50人以上の区分を適用する場合における府内常用雇用者数については、府内他施設からの異動者は含みません。

- (※4)限度額については、操業時(工事を複数の工期に分けて実施し、段階的に操業を開始する場合は、各工期に係る操業時)における人数で算定します。

- (※5)中北部地域(南丹市以北の地域)・木津川右岸地域(木津川市〔旧山城町及び旧加茂町域〕、井手町、宇治田原町、和束町、笠置町、南山城村)に立地される場合は、上記の限度額が1.5倍となります。(事業所設置促進補助金のみ)

- (※6)京都市地域に立地される場合は上記の限度額がそれぞれ0.5倍となります。

- (※7)大規模投資や、円高時の輸出関連企業については、別途、特例限度額が適用されます。(事業所設置促進補助金のみ)

②長田野工業団地アネックス京都三和・舞鶴港湾用地に立地される場合の特例

- ◆事業所設置補助金の補助率が15%となり、さらに、長田野工業団地アネックス京都三和への立地の場合は、土地取得費の20%が補助金として交付されます。

- ◆上記①の補助対象業種に「物流関連産業」が追加され、投資規模要件が下記のとおり緩和されます。

| 補助対象要件 | ||

|---|---|---|

| 用地等面積 | 投下固定資産額等(※1) | 府内常用雇用者数 |

| 製造業等(※2)の工場、物流関連産業の事業所等 (1,000㎡又は1億円)かつ5人 |

||

- (※1)土地取得費を含みます。

- (※2)情報関連産業の場合は、上記①の要件が優先されます。

③物流関連産業の事業所の立地の場合で、特定地域に立地される場合の特例

◆物流関連産業の事業所が、

・福知山市(長田野工業団地アネックス京都三和を除く)

・舞鶴市(舞鶴港湾用地を除く)

・綾部市

に立地する場合、投資規模要件が下記のとおりとなります。

| 補助対象要件 | ||

|---|---|---|

| 用地等面積 | 投下固定資産額等 | 府内常用雇用者数 |

| 3,000㎡かつ1億円かつ5人 | ||

- ※高機能倉庫の場合、面積要件は1,000㎡となります。

- ※既存敷地内での増設の場合は、さらに下記の全ての要件を満たす必要があります。

| 現在の事業所が | (1) 敷地面積10,000㎡以上 |

| (2) 従業員20人以上 |

④映像コンテンツ関連産業の事業所の立地の場合で、特定地域に立地される場合の特例

◆映画・映像コンテンツ関連産業の事業所が、

・京都市(右京区、中京区、下京区、西京区に限る)

・亀岡市

・南丹市

に立地する場合、投資規模要件が下記のとおりとなります。

| 補助対象要件 | ||

|---|---|---|

| 用地等面積 | 投下固定資産額等 | 府内常用雇用者数 |

| (500㎡又は1億円)かつ5人 | ||

※既存敷地内での増設の場合は、さらに下記の全ての要件を満たす必要があります。

| 現在の事業所が | (1) 敷地面積5,000㎡以上 |

| (2) 従業員10人以上 |

京都府伝統と文化のものづくり産業振興補助金(設備投資や雇用に対する補助)

京都府または市町村の誘致を受けて、京都新光悦村に立地する伝統と文化のものづくり産業(京都の伝統と文化にはぐくまれ、伝統的に使用されてきた素材、技術又は意匠を用いて伝統と文化を支えるものを作り出す産業をいう。)、同関連産業及び伝統と文化のものづくり産業と融合計画を持つその他の産業を対象に、設備投資や新規府内常用雇用に対して補助金を交付します。

基本要件

京都府又は市町村の誘致を受けた伝統と文化のものづくり産業、同関連産業及び伝統と文化のものづくり産業と融合計画を持つその他の産業の事業所であること。

適用期間

京都府から補助対象事業所としての指定を受けたもので、操業開始の日が属する年度を含む5年度間

適用要件・交付内容等

<補助対象業種及び投資規模要件>

| 補助対象業種 | 対象施設 | 補助対象要件 | ||

|---|---|---|---|---|

| 製造業等 自然科学研究所 情報関連産業 |

工房 工場等 |

用地面積 | 投下固定資産額等 (土地取得費含む) |

府内常用雇用者数 |

| 3,000㎡以上かつ(2億円又は10人)(①) | ||||

| 3,000㎡未満~1,000㎡以上 かつ(6,600万円又は4人)(②) |

||||

| 300㎡以上かつ(1,300万円又は2人)(③) ※本欄は中小企業・個人事業者のみが対象 |

||||

<補助率等>

- ○事業所設置促進補助金(設備投資に対する補助金):投下固定資産額等(土地取得費含む)× 15%(※1)

- ○府内常用雇用促進補助金(新規府内常用雇用に対する補助金):新規府内常用雇用者数 × 単価(※2)

- (※1)大企業の場合は、土地取得費に係る補助率のみ10%となります。

- (※2)障害者:50万円、正規雇用者:40万円、その他:10万円

<交付限度額>

製造業等については、次のとおりです。

| 事業所設置促進補助金 | 府内常用雇用促進補助金 | |

|---|---|---|

| 上記①の場合 | 2億円 | 3,000万円 |

| 上記②の場合 | 6,600万円 | 1,000万円 |

| 上記③の場合 | 2,000万円 | 300万円 |

※自然科学研究所、情報関連産業については、別途、交付限度額を設けています。

原子力発電施設等周辺地域企業立地支援事業費補助金(F補助金)(電気料金に対する補助)

原子力発電施設等の周辺地域に新たに立地もしくは増設する企業に対する支援を行い、当該地域の雇用の促進と産業の振興を図るため、国庫補助金により、(一財)電源地域振興センターにおいて実施されています。

府内対象市町村

舞鶴市、綾部市

対象事業

補助金の対象となる事業所が、次に掲げるいずれかの事業を主たる事業として営むものとなります。

- ア)製造業に属する事業

- イ)府又は対象地域の市町村において、特定の業種に属する事業に係る企業立地の促進等を目的とした条例又は規則等(条例又は規則等により当該道府県又は対象地域の市町村における支出の増加若しくは収入の減少を伴うもの又は当該道府県又は対象地域の市町村が金銭の貸付けを行うものに限る。(ウ)において同じ。)が定められている場合にあっては、当該特定の業種に属する事業

- ウ)府又は対象地域の市町村の企業立地の促進等を目的とした条例又は規則等により当該道府県又は対象地域の市町村からの金銭的な支援を受けているもの

交付期間

新規に交付の決定がされた場合、以降は半期(上期:4~9月、下期:10~3月)ごとの継続の応募により、交付要件を満たした者は、16期目までの概ね8年間にわたって補助金の交付申請を行うことができます。

交付要件

以下に掲げる要件を満たし、市から推薦を受けた企業が対象。

- ・事業所の新増設に伴い、契約電力及び電気料金が増加すること

- ・雇用保険の一般被保険者が3人以上増加すること

※申請者が直接雇用しない派遣社員等は対象外、パート等は一般被保険者であれば対象とする。 - ・製造業及び府又は市において企業立地促進等を目的とした条例又は規則等に掲げる業種に属すること

- ・当該地域における企業間の競争に悪影響を及ぼす恐れがないこと、公序良俗に反しないこと。

交付額

電気料金の支払実績等に基づいて算定され、更に一定額以上の設備投資があった場合には、雇用人数に応じて 加算して交付額を算定します。

①算定交付額、②算定電気料金による限度額、③支払電気料金による限度額の3つを比較し、最も低い額を交付額として決定し、電気料金の概ね40%の補助金が交付されます。

なお、F補助金は国の予算額の範囲内で執行されるため、その範囲を超える場合には交付額が減額(圧縮)されることになります。

ものづくり産業等集積促進税制(不動産取得税の軽減)

ものづくり産業等の集積を促進するとともに、その空洞化を防止し、雇用の安定・創出と地域経済の活性化を図るため、ものづくり産業等集積促進地域内に工場等を新増設、移転、建替えする場合に、雇用の創出を条件として、不動産取得税を最大1 / 2軽減します。

対象地域

ものづくり産業集積の促進を図る必要があると認められる地域で、市町村の申請に基づき、知事が「ものづくり産業等集積促進地域」として指定した地域

※主に準工業、工業、工業専用地域等(詳しくはお尋ねください)

対象業種

製造業、ソフトウェア業、情報処理サービス業

対象施設

工場、研究所、開発拠点

適用要件

以下の全てを満たすこと。(※1~3)

| 設備取得額(土地を除く) | 府内常用雇用者数 | |

|---|---|---|

| 工場:2,700万円超 | 研究所・開発拠点:5,000万円超 |

・当該事業所の府内常用雇用者数が5人以上 ・対象企業の京都府内全ての事業所の府内常用雇用者の総数が、工場等の新増設に伴い増加すること(操業開始時とその1年前とを比較して1 人以上の増が必要) |

- (※1)土地については、土地の取得後1年以内に家屋の建築に着手し、4年以内に当該家屋が事業の用に供される場合に対象となります。

- (※2)土地及び家屋を取得した企業が、自社のものづくりの用に供する部分のみ対象となります。

- (※3)家屋の取得後、1年以内にその敷地である土地を取得する場合は、その土地も対象となります。

軽減内容

不動産取得税(土地・家屋)を最大1 / 2 軽減(※1,2)

- (※1)本社部分等ものづくりの用に供されていない部分(家屋の延床面積で算定)については、軽減対象外となります。

- (※2)軽減限度額は、同一のものづくり産業等集積促進地域内で最高2億円までとなります。

適用期間

令和9年3月31日までに土地又は家屋を取得したもの

適用除外

以下の項目いずれかに該当する場合は、優遇税制を適用できません。

- ・法人事業税の未申告法人(申請日前3年間)

- ・法人税の重加算税又は法人事業税の重加算金を賦課されている法人(申請日前3年間)

- ・法人税又は法人事業税の粉飾決算法人(申請日前3年間)

- ・府税の滞納法人

- ・京都府中小企業応援条例や地域の振興に係る京都府府税条例の特例に関する条例に基づく不動産取得税の不均一課税の適用があった法人

- ・適用対象者の確認申請に当たり、虚偽の申請を行った法人

過疎地域・半島振興対策実施地域への立地に対する優遇税制(事業税や不動産取得税等の軽減)

過疎地域や半島地域への立地を促進し、同地域の振興を図るために、不動産取得税等を軽減します。

| 条例名 | 対象者の要件 | 対象地域 | 事業税 | 府が課する固定資産税(大規模償却資産) | 不動産取得税 |

|---|---|---|---|---|---|

| 地域の振興に係る京都府府税条例の特例に関する条例 |

○施設の取得価額が500万円(※)を超えること ※資本金等が5,000万円超~1億円以下である場合は1,000万円、資本金等が1億円超である場合は、2,000万円とする。 |

過疎地域のうち市町村計画に記載された産業振興促進区域内 | ○3年間 ○一部課税免除 |

○3年間 ○一部課税免除 |

○一部課税免除 |

|

○施設の取得価額が500万円(※)を超えること ※資本金等が1,000万円超~5,000万円以下である場合は1,000万円、資本金等が5,000万円超である場合は、2,000万円とする。 |

半島振興対策実施地域 | ○3年間 ○不均一課税 |

○3年間 ○不均一課税 |

○不均一課税 |

けいはんな学研都市への立地に対する優遇税制(法人税や不動産所得税等の軽減)

事業者の活力を十分に活かして多様な規模・機能の文化学術研究施設の立地を促進し、新産業創出等経済の活性化を図るために、国税・地方税の一部を軽減します。

雇用のための企業立地促進融資(低利融資)

「京都産業立地戦略21特別対策事業費補助金」及び「京都府伝統と文化のものづくり産業振興補助金」の対象となる事業所については、最高20億円の融資が御利用いただけます。

※ただし御利用にあたっては取扱金融機関の審査があり、ご希望に添えない場合があります。

基本要件

「京都産業立地戦略21特別対策事業費補助金」又は「京都府伝統と文化のものづくり産業振興補助金」の補助対象事業所指定を受けた企業等が行う工場等の新増設

資金使途

- ・工場等の新増設に必要な設備資金(土地、建物、機械、設備等の取得資金)

- ・操業開始に必要な運転資金

融資限度額

所要資金の90%以内で20億円以内(うち運転資金1億円以内)

※京都新光悦村への立地の場合は、所要資金の85%以内で用地面積が3,000㎡以上の場合は20億円以内(うち運転資金1億円以内)、3,000㎡未満の場合は3億円以内(うち運転資金1,500万円以内)となります。

融資期間

- ・設備資金20年以内(据置期間3年以内)

- ・運転資金7年以内(据置期間1年以内)

融資利率

年1.7%(特別金利年1.2%)(※1,2)

(当初10 年間固定、11 年目以降は取扱金融機関が定める所定金利)

- (※1)融資利率については、金融情勢によって変動する場合があります。

- (※2)特別金利は、融資対象企業の府内にあるすべての事業所の府内常用雇用者総数が増加する場合に、その設備資金についてのみ適用できます。(京都新光悦村への立地の場合は、さらに10人以上の府内常用雇用者数があることが必要です。)

取扱金融機関

- ・京都銀行

- ・京都信用金庫

- ・京都中央信用金庫

- ・京都北都信用金庫

- ・商工組合中央金庫

その他の優遇制度

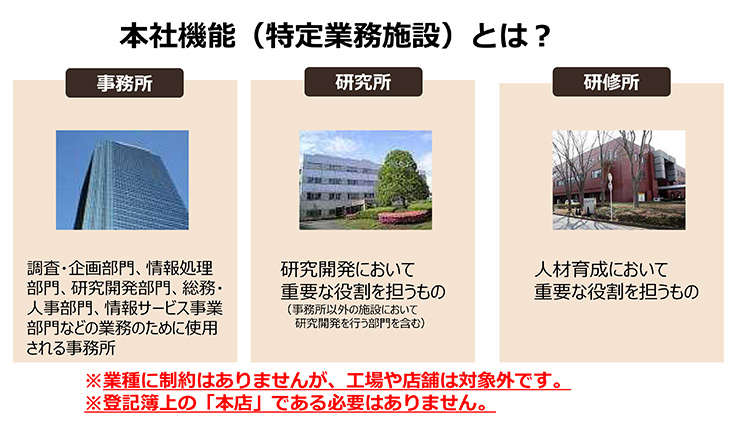

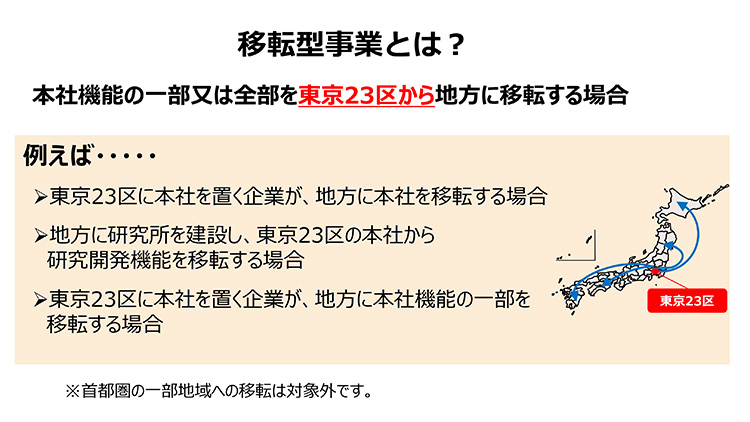

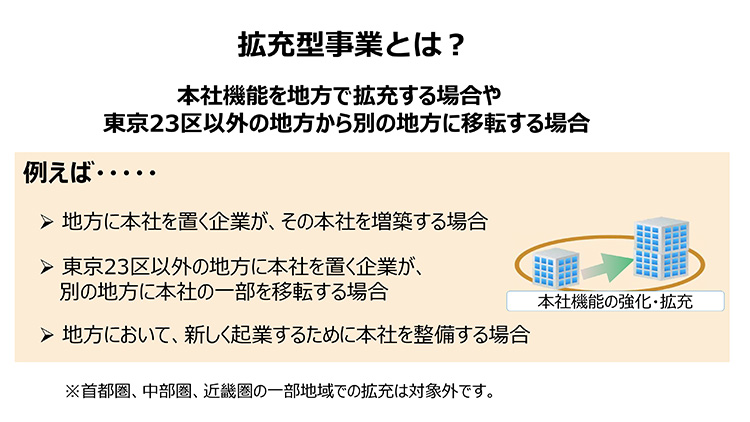

地方拠点強化税制等(本社機能の地方への移転に対する課税の特例)(法人税や不動産取得税の軽減)

安定した良質な雇用の創出を通じて地方への新たな人の流れを生み出すことを目指し、地方活力向上地域等(※)において本社機能を有する施設を整備する場合に、法人税や不動産取得税の軽減等を行います。

- (※)地域の活力の向上を図ることが特に必要な地域(地方活力向上地域及び準地方活力向上地域)を各都道府県において認定した地域(詳しくはお尋ねください)

- 出典(「制度概要(令和4年4月1日更新)について」(内閣府地方創生推進事務局作成)より)

適用期間

令和6年3月31日までに都道府県による特定業務施設整備計画の認定を受けたもの

認定事業者が受けられる支援措置

1. 特定業務施設の新設又は増設に関する課税の特例(オフィス減税)

認定事業者が、特定業務施設の新増設に際して取得等した建物等の資産に係る法人税等の特別償却又は税額控除のいずれかの適用を受けることができるもの。

<支援措置の内容、適用要件等>

| (1)移転型事業の場合 | (2)拡充型事業の場合 | |

|---|---|---|

| 支援措置の内容 | 特定業務施設の取得価額に対し、 特別償却25%又は税額控除7% |

特定業務施設の取得価額に対し、 特別償却15%又は税額控除4% |

| 適用要件 | 【対 象】特定業務施設の建物、建物附属設備、構築物 | |

| 【取得価額】2,500万円以上(中小企業者の場合1,000万円以上) | ||

| 適用期間 | 令和6年3月31日までに都道府県知事の認定を受け、認定日の翌日以後3年を経過するまでに取得し、事業の用に供したもの | |

| 限度額 | 税額控除を活用する場合、当期法人税額の20% | |

- (※1)実際にオフィス減税の適用を受けるためには、事業者が税務署に確定申告を行う必要あり

- (※2)親会社が取得した特定業務施設に子会社が入居し、事業の用に供した場合は適用対象外

2. 特定業務施設において従業員を雇用している場合の課税の特例(雇用促進税制)

認定事業者が、特定業務施設において新たに雇い入れた従業員等に係る法人税等の税額控除の適用を受けることができるもの。

<支援措置の内容、適用要件等>

| (1)移転型事業の場合 | (2)拡充型事業の場合 | ||

|---|---|---|---|

| 支援措置の内容 (特定業務施設の雇用者増加数に応じ①と②の合計を税額控除) |

①新規雇用者数 (※1) |

1人あたり90万円 (50万円+上乗せ分40万円(※2)) |

1人あたり30万円 |

| ②転勤者数 (※1・3) |

1人あたり80万円 (40万円+上乗せ分40万円(※2)) |

1人あたり20万円 | |

| 適用要件 |

・適用年度中の特定業務施設の雇用者増加数(有期又はパートの新規雇用者を除く)が2人以上 ・適用年度及びその前事業年度中に事業主都合による離職者がいないこと |

||

| 適用期間 | 令和6年3月31日までに移転・拡充先となる都道府県知事の認定を受けたもの | ||

| 限度額 | 雇用促進税制とオフィス減税合わせて当期法人税額の20% | ||

| 留意点 | 同一事業年度において、オフィス減税と雇用促進税制の併用はできません(移転型事業では上乗せ措置は除く)。 | ||

- (※1)特定業務施設における雇用者増加数又は法人全体の雇用者増加数のうち小さい方の数が上限。上乗せ措置については法人全体の雇用者増加数を上限とせず、特定業務施設における雇用者増加数が上限。有期雇用又はパートの新規雇用者を除く。

- (※2)特定業務施設の所在地が準地方活力向上地域(京都市の一部)内である場合は、30万円。

- (※3)特定業務施設における雇用者増加数(※1)から新規雇用者数(※1)を控除した人数

3. 特定業務施設の取得に係る不動産取得税の不均一課税(※京都府独自制度)

京都府内(地域再生計画に記載の地方活力向上地域等)において本社等の特定業務施設等を取得し、法認定又は条例(府独自)による認定を受けた者に対し、不動産取得税を最大1/2軽減するもの。(府外からの移転に限る、ものづくり産業等に限る等、その他府独自の適用要件あり)

- (※)本制度の活用の詳細については、京都府産業立地課までお問い合わせください。

関連資料

府内市町村の優遇制度

京都府の企業立地優遇制度以外に、府内各市町村においても独自の優遇制度を設けています。

詳細は以下リンクをご覧ください。